|

|

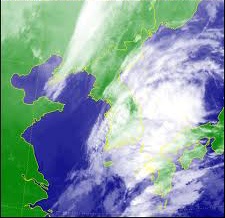

YNK코리아

- 대체로 흐림

'반지의 제왕' 시리즈를 출간한 출판사 황금가지가 1대 주주로 있는 게임기업, 3천 원대에 머물러 있지만, 현재 이 가격을 유지하고 있는 것도 대단한 회사다. 단 이 가격도 장담할 수 없다. 2005년 12만5000원, 2007년 5만2000원대를 정점으로 지속적으로 하락 중이기 때문이다.

국내에서 몇 안 되는 월정액제 게임 '로한'이 버티고 있지만, 단일 게임 매출 의존도가 높아 수익 개선도 어려워보인다. 이전에 개발과 서비스를 진행했던 스팅이나 크레파스 온라인도 노이즈 마케팅을 시도하여 화제가 됐었지만, 반짝 인기에 그쳤던 것이 전부였다.

최근 수익 다변화를 위해 웹게임이나 해외 수출을 병행하지만, 시도만 할 뿐 정작 결과는 제대로 나오지 않고 있다.

내년에도 적자 폭을 줄여 회사 재무구조부터 정상화시키는 것이 급선무라 판단되며, 신작도 없어 주가 상승은 힘들어 보인다.

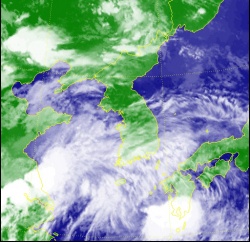

액토즈소프트

- 흐린 뒤에 비

'미르의 전설2' 매출에 따라 주가가 영향을 받는 일심동체 종목이다. 올해 만7천 원대에서 시작했지만, 현재 만원대까지 하락한 상태다. A3 이후 런칭한 게임들이 줄줄이 실패했으며, 최근에 출시한 오즈 페스티벌까지 정체성 혼란을 겪으면서 시장에서 참패했다.

내년을 겨냥한 신작들이 공개됐지만. 예전 액토즈소프트의 영광을 재현하기에는 역부족이라는 평이다.

샨다의 자회사라는 매력을 활용, 신작의 중국 시장 진출에는 도움이 될 것으로 보인다. 단 수출용이 아닌 실패한 내수용 게임을 진출한다면 회사 사정은 더욱 악화될 가능성도 존재한다. 신작 출시 후 상용화를 하더라도 주가 상승은 어려울 전망이다.

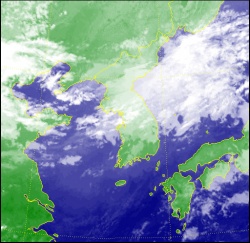

엠게임

- 흐린 뒤에 갬

열혈강호 이후 흥행작이 전무한 회사로 6천 원대에 머물고 있지만, 내년에도 소폭 하락이 예상된다. 인지도가 높은 <열혈강호 온라인2>라는 걸출한 신작이 준비 중이지만, 경쟁작들이 비해 약한 감이 있다.

자체 개발작과 퍼블리싱 게임 모두 시장에서 좋은 성적을 거두지 못했으며, 출시를 준비 중인 2011 라인업도 이전 게임들의 전철을 밟을 것으로 예상된다. 예전부터 '엠게임 스타일'의 게임이 없다는 평에도 진전이 없기 때문이다.

이러한 평에도 불구하고 버티는 것은 해외 수출의 인프라가 잘된 회사 중 하나이기 때문이다. 특히 엠게임의 해외 사업실은 업계에서 탐을 낼 정도로 우수한 인재들로 구성되어 있다는 평이다. 또 올해부터 진행한 채널링 사업도 빛을 보고 있어 앞으로 엠게임의 또 다른 성장 기반이 될 것으로 보인다.

다만 상승보다 하락세를 줄이는 것에 만족해야 되는 회사로 분류한다.

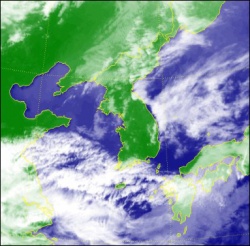

엔씨소프트

- 대체로 맑음

게임업계의 대장주로 분류된 종목으로 아이온 런칭 이전에 2만 원대까지 떨어졌던 기이한 과거가 있다. 상장한 이후 2만 원대까지 떨어진 것은 그때가 처음이었던 회사로 현재는 튼실한 20만 원대의 주가를 형성하고 있다.

리니지 브라더스와 판박이 아이온의 힘은 강력하며, 뒤를 이어서 블레이드앤소울과 길드워2가 버티고 있다. 월정액제 게임에 부가서비스를 십분 활용한 분기별 실적도 쏠쏠하게 나온다. 일례로 리니지는 오래된 게임이라 월정액제 과금 외에는 분기별로 진행하는 이벤트가 매출 신장에 도움이 되는 셈이다.

블레이드앤소울의 출시 일정에 따라 주가는 다시 요동칠 것으로 보이며, 최근에 화제가 된 야구단 창설과 관련해 내년 1월부터 엔씨소프트는 계속 회자가 될 전망이다. 비슷한 시기에 아이온 2.5 업데이트, 야구단 창설 성패, 테라 오픈이 맞물려있어 정초부터 이슈가 되는 것은 당연지사.

이러한 이슈에도 불구하고 플레이엔씨에서 서비스되는 퍼블리싱 게임의 성적이 부진한 것은 라인업 확충에 고민이 될 것으로 보인다. 워낙 덩치가 큰 게임들이 버티고 있어 존재감은 없지만, 엔씨소프트의 게임포털 '플레이엔씨'의 실패로 비춰질 수 있는 사안이기 때문이다.

블레이드앤소울이 오픈하기 전까지 현재 가격대를 유지할 것으로 보이며, 상승하더라도 상승폭은 그리 크지 않을 것으로 보인다.

웹젠

- 흐린 뒤 비

NHN의 계열사로 편입된 1세대 온라인 게임 개발사로 서서히 빛을 잃어가는 중이다. 올해 만천원대에서 시작, 연말 7천 원대까지 내려온 전형적인 하향 종목으로 당분간 주가 상승은 어려울 것으로 보인다.

주력 게임인 뮤 온라인의 무료화 버전 뮤 블루의 선전으로 국내 매출은 증가했지만. 리뉴얼(헉슬리)과 신작(배터리 온라인)의 개발비와 마케팅 비용 증가로 수익성은 오히려 이전보다 떨어진 상태다. 배터리 온라인은 올해 11월에 오픈한 지 한달도 되지 않아 상용화를 강행, 성적이 신통치 않고 게임의 재미도 경쟁작에 비해 떨어진다는 평이다.

뮤 온라인2를 준비 중이나 출시일이 미정이라 내년 주가 상승도 어렵다. 뮤 온라인 이후 신작 실패 후유증이 오래 남아있는 기업으로 당분간 슬럼프는 계속될 전망이다.

| |

| |

| |

| |

|

| 관련뉴스 | - 관련뉴스가 없습니다. |